ファイナンシャルプランナーが家計簿をチェック、家計のいろんな悩みにお答えします。

家計簿診断相談募集はこちら

マイホームの購入は、30代で? 50代で? 夫と妻の意見が分かれています。

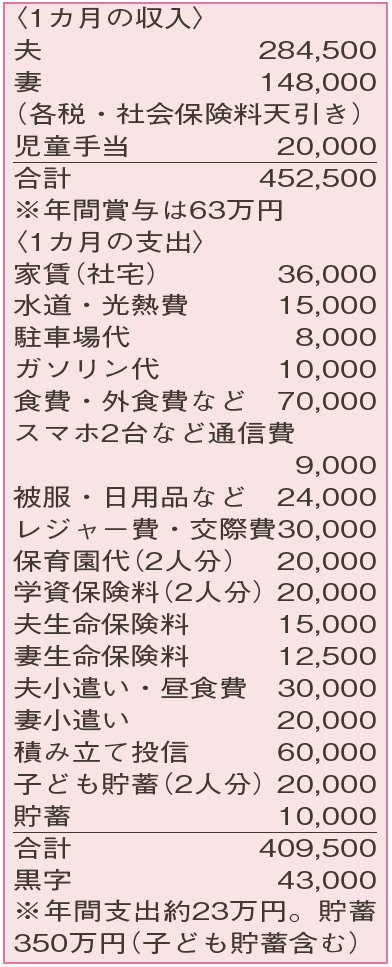

今春から子どもたちを保育園に預け、妻はパートへ。貯蓄ができるようになり、積み立て投信も始めました。下の子が中学生になるころ正社員になって、収入アップを考えています。教育・老後資金を優先し、マイホームは50代以降。ですが、夫は早くマイホームを買いたい。意見が合いません。

夫33歳(会社員) 妻34歳(パート) 子5歳・3歳

住宅購入のタイミングは悩みどころ。まず、50代のプランが成り立つのか考えてみましょう。

現在、家賃が抑えられていて、年間で黒字分を含め約200万円が貯蓄できる堅実な暮らしぶりです。子ども2人の進路は大学のみ私立を想定しているので、大学進学までに学資保険や子ども貯蓄で1人400万円が準備できればOK。積み立て投信は、60歳まで積み立てを続け、年2.0%で70歳まで運用すれば3000万円に。退職金と合わせて、老後資金の準備も十分でしょう。

約10年後、妻は正社員になると収入がほぼ倍増。夫50 歳で年収650万円に上昇を見込んだ試算では、下の子が大学卒業後は世帯年収が250万円アップ。基本の生活費が今と同程度で、年間収支は450万円のプラス。このタイミングで、諸費用込み4000万円の家を、頭金1000万円、借入額3000万円(変動金利2.0%、返済期間10年)で購入と仮定。年間返済額は331万円と高額になりますが、積み立て投信を続けてなお年間収支は黒字。50代で家を購入プランは、十分可能でしょう。

一方、30代の今は、頭金が用意できないまま住宅を購入することに。固定資産税や保険料などの支出が増え、子育てが終わるまで家計の余裕もなくなります。老後資金の準備は、妻の収入アップ後になり、運用効率も下がりそう。となると、購入可能な予算は3000万円が目安となります。

30代のプランは、収入予測に不透明性があり不安要素も。50代のプランでは、手元資金や老後資金の運用状況を含め、ある程度の見通しが立ったうえで予算決めができたり、老後の生活に合った家を選択できるメリットがあると思います。夫婦で、収支計画を立てて検討してみてください。

ファイナンシャルプランナー

薮内 美樹さん

(2022年12月3日号より)

かけいぼ診断相談募集!

本紙の人気コーナー「かけいぼ診断」では、読者の皆さんからの相談を募集中です。家計の悩みに、ファイナンシャルプランナーがプロの立場からアドバイスします。ご希望の方はこちら

最新の投稿

おすすめ情報

- カルチャー教室

- アローズ

- 求人特集

- 不動産特集

- 京都でかなえる家づくり

- 医院病院ナビ

- バス・タクシードライバー就職相談会in京都

- 高齢者向け住宅 大相談会

- きょうとみらい博