ファイナンシャルプランナーが家計簿をチェック、家計のいろんな悩みにお答えします。

家計簿診断相談募集はこちら

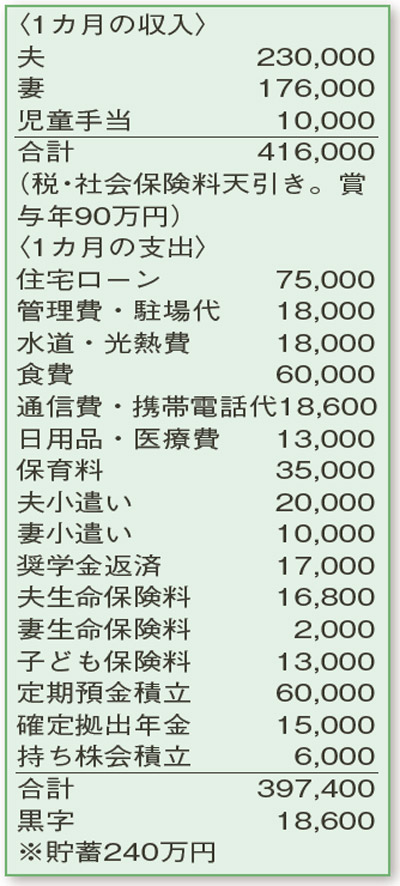

マイホーム購入と車の買い替えで、貯蓄が底をついてから3年。コツコツと貯蓄していますが、今後のやりくりにアドバイスを。

夫35歳(会社員) 妻32歳(会社員) 子3歳

子育てに励むご相談者夫婦は、ともにフルタイム勤務。家族全員で頑張っておられる様子が目に浮かびます。

3年前、子どもの誕生を機に、ほぼ頭金なしでマイホームを購入。車も買い替え、定期預金を解約して費用をねん出したそう。その後は、毎月8万円を堅実にためておられますが、もっと貯蓄ができる家計のやりくりを思案されています。

検討課題のひとつが、保険の見直しです。夫の生命保険は、入院保障やがん特約が付加されているプランで、死亡保障は800万円。小さな子どもがいる家庭としては、保障が少なく感じます。住宅ローンの団体信用保険を死亡保障の一部と考えても、あと1000万円程度は上乗せをしたいところです。保険料は上がりますが、同時に終身保険の割合を見直して少なくすることでバランスがとれます。

次に、今後の資産形成について。夫は、個人型確定拠出年金「iDeCo(イデコ)」に加入していますが、妻は加入を迷っているよう。イデコは掛け金全額が控除の対象になるうえに、受取時にも控除の優遇が受けられるという節税効果が魅力。ただ、掛け金の上限金額が勤務先の企業年金の有無によって変わり、原則60歳まで解約できません。また一方で、残債が170万円ある奨学金の返済を繰り上げた方がよいのではないかと悩んでおられます。

生活費の半年分の貯蓄がある現状で、返済と積み立てのどちらを優先するべきなのか。まず、返済の金利より積み立ての金利の方が低いようなら、返済を優先するのが基本的な考え方です。この時、店頭やインターネットなどでイデコの運用収益や節税効果もシミュレーションし、総合的に判断しましょう。

ファイナンシャルプランナー

山副 耕一 さん

(2021年4月10日号より)

かけいぼ診断相談募集!

本紙の人気コーナー「かけいぼ診断」では、読者の皆さんからの相談を募集中です。家計の悩みに、ファイナンシャルプランナーがプロの立場からアドバイスします。ご希望の方はこちら

最新の投稿

おすすめ情報

- カルチャー教室

- アローズ

- 求人特集

- 不動産特集

- 京都でかなえる家づくり

- 医院病院ナビ

- バス・タクシードライバー就職相談会in京都

- 高齢者向け住宅 大相談会

- きょうとみらい博