金利減少効果か、教育資金確保か

優先させたいことを考えてみて

目が離せない年頃のお子さま2人の子育てに、毎日奔走しておられるなか、非常に堅実な生活を送られていることと思います。

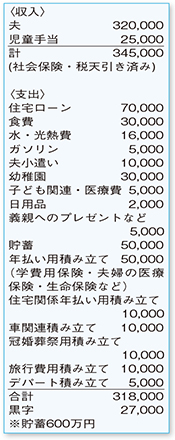

ご相談は、子ども用貯蓄で住宅ローンの繰り上げ返済をした方がよいかどうか。現状は、ご主人が52歳時で住宅ローンを完済、毎月の返済額に無理がない、変動金利から10年固定金利(1.25%)に変更済みで金利上昇リスクが低いなどといったことを考えると、住宅ローンの返済を急ぐ必要はあまり感じられません。後は、何を優先させたいのかについて考えてみましょう。

住宅ローンの完済を優先させる場合は、まず、子ども用貯蓄の400万円で繰り上げ返済を実行。翌年以降の6年間は、2年ごとに100万円程度(年間貯蓄50万円)の繰り上げ返済を3回実行すれば、目標通り10年以内で完済できます。お子さまの年齢が9歳と6歳になる7年後からは、繰り上げ返済に回していた年間貯蓄を子ども用貯蓄に回してください。お子さまが17歳と14歳になる15年後には、400万円の積み立ても完了しています。この場合、繰り上げ返済による金利減少効果は約195万円です。

一方、子ども用貯蓄には手をつけず、これからの貯蓄で繰り上げ返済を実行する場合、来年以降の12年間で、2年に一度100万円の繰り上げ返済を6回実行すれば、12年後には住宅ローンが完済します。この場合、繰り上げ返済による金利減少効果は約142万円になります。

先のプランは後のプランと比べて50万円ほど金利減少効果が大きく、後のプランは教育資金が確保できている安心感がメリット。予定通りいかなくなった場合でも、後悔しないプランを優先することが大切です。

子育てでストレスも多い時期。肩の力を抜いて、家計面でもう少しゆとりを持つことを心がけてみてはいかがでしょうか。

ひと

ひと 食

食 健康・美容

健康・美容 おでかけ

おでかけ ファッション・雑貨

ファッション・雑貨 社会・生活

社会・生活 子育て・子ども

子育て・子ども 人間関係

人間関係