ライフステージを乗り切るため、お金をためる・ふやすには

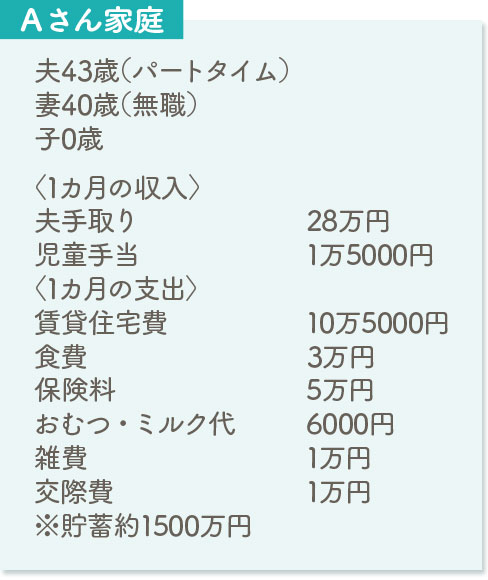

子どもが小学生に

なるまでに住宅を購入したいのですが

「夫が転職したばかりで住宅ローンが組めず、妻は派遣社員で勤務していた職場を出産で退職。年齢も考慮すると、頭金をどれくらい用意すればいいでしょうか?」

一般的には、住宅購入の頭金として、「物件価格の2割プラス諸費用分の金額」が準備できているのが望ましいとされています。ただし、Aさんの場合は、頭金の準備よりも気にしないといけないことがあるとか。

「住宅を購入する際、多くの人が住宅ローンで資金を借ります。この返済を滞らずに実行できる安定した収入があることが大前提。返済年数や月々の返済金額を考え、借り入れる金額を計り、その金額に頭金を加えた金額が住宅購入に関する価格になります」(八束さん)

Aさん世帯の年収は手取りで約380万円と試算。支出は300万円程度になりそうなので、年間で約80万円を貯蓄。一見、健全な家計に見えますが、住宅を購入するのはリスキー。妻が仕事に就き、夫の収入が安定し家計の足元がしっかりと固まってから購入した方が良いようです。

「転職したてでも、月収で換算して借り入れできる住宅ローンもあります。また、収入が安定していない世帯は固定金利を選ぶ方が無難。繰り上げ返済は、お金がたまったら実行するのではなく、借り入れ当初から計画しておくとよいです」

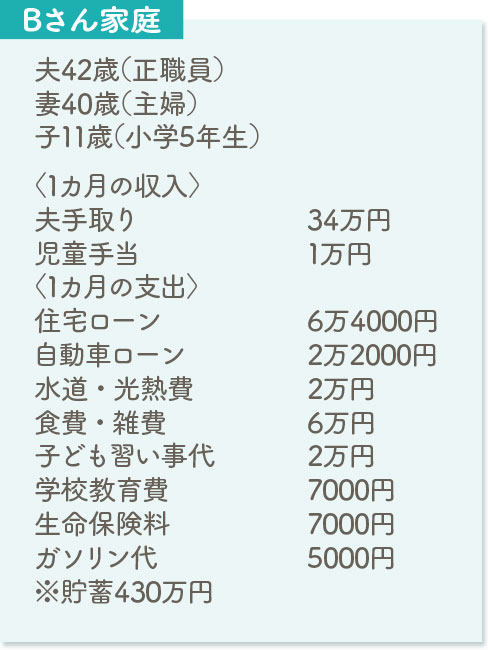

大学入学までにいくらぐらい

教育資金を用意すればいい?

「子どもの教育進路は、高校まで公立、大学は私立を想定。子どもが生まれたときから児童手当を貯蓄していましたが、子どもの歯列矯正のために停滞気味。500万円以上いるのではと漠然と考えています」

大学の入学金と4年間の授業料は、国公立で250万円、私立文系で450万円といわれます。

「これに教科書などの教材費、交通費など、約200万円がプラスされると見ておくといいでしょう。ですので、Bさんが想像している『500万円以上』は正解に近い数字です。大学入学までに全ての費用を準備するのが難しければ、せめて3分の2程度あるといいですね。残り3分の1ほどの金額なら、大学に在学している期間に並行して用意することもできそう」(八束さん)

教育費は、子どもが生まれてから大学への進学など必要な時期までの期間が明確です。

「0歳のときから積み立てを始めるのがベスト。0歳以降から始めたとしても、目標の時期までは決して引き出さないことが大切です。途中で解約がしづらい学資保険や、毎月定期的に積み立てるタイプの投資信託のような金融商品を活用して。余裕があれば、児童手当と同額をコツコツとためていくのがおすすめです」

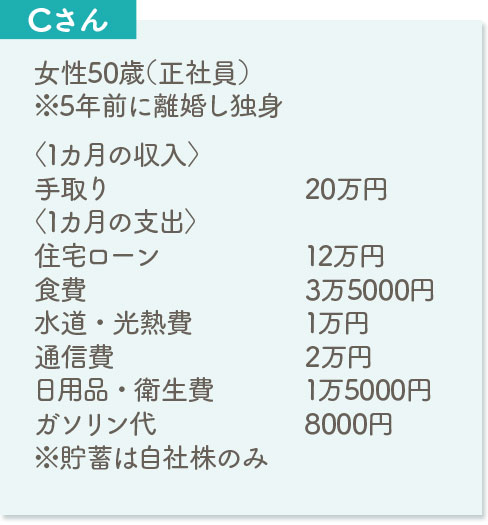

住宅ローンの支払いがあと8年。

老後資金を貯蓄するには?

「持ち家に住んでいます。子どもには独立のときに引っ越し資金を出したので、今後はサポート不要。近所で一人暮らしをする実母のことが気がかりです」

Cさんは勤続29年。定年退職後は、再就職先があれば年金が受給できる年齢まで働き続けるつもりとのこと。

「持ち家の住宅ローンの負担が大きく、やりくりは大変だと思います。完済後、月々の返済額と同額を老後のために貯蓄する想定をされていますが、ぜひ実行してください」と八束さん。

「国民年金と厚生年金の受給が見込め、退職金があります。現金の貯蓄はないけれど、株を保有しているという状況。日頃つつましくやりくりされているので、支出を抑える生活が定着しているようです。老後については心配しすぎなくても大丈夫です」

住宅ローンは金利や金利パターンなどを見直すことで、返済期間を短くできる可能性もあります。

現役世代のうちにできる公的年金を補助する方法としては、「家計に余力があれば国民年金基金(※4)やiDeCoを活用。余裕がない場合は、付加年金(※5)の利用を考えてみるのもいいでしょう」。

長い老後生活のためには

読者アンケートの中で、もっとも多く寄せられたコメントは「老後のお金に対する不安」でした。平均寿命は男性81歳、女性87歳(厚生労働省「平成30年簡易生命表」)。

「長い老後の生活を支える経済的な基盤について考えることは大切」とは、全国国民年金基金京都支部の担当者。国民年金基金(※4)は、65歳からの終身年金を基本としています。

「現役リタイア後の会社員(第2号被保険者)、60歳まで第3号被保険者だった専業主婦など、60歳以上65歳未満で国民年金に任意加入している人は、国民年金基金に加入することができます」。60歳からできる老後資金準備の選択肢の一つといえます。

-

(1面 ※1)

NISA

2014年にスタートした個人投資家のための税制優遇制度。毎年120万円の非課税投資枠が設定され、配当・譲渡益などが非課税の対象。非課税期間は最長5年。

-

(1面 ※2)

つみたてNISA

特に少額からの長期・積み立て・分散投資を支援するための非課税制度(2018年スタート)。購入できる金額は年間40万円まで。非課税期間は最長20年。

-

(1面 ※3)

iDeCo

個人型確定拠出年金のこと。自分で決めた金額の掛け金(上限あり)を積み立てて運用し、60歳以降に受け取り。公的年金にプラスできる〝もうひとつの年金〟。掛け金の金額が所得控除の対象。

-

(※4)

国民年金基金

国民年金法に基づき設立。国民年金(老齢基礎年金)に上乗せして受け取れる公的な個人年金制度。対象は自営業者やフリーランスなど第1号被保険者で、掛け金は年齢によって段階的に設定。掛け金の全額が所得控除の対象。

-

(※5)

付加年金

国民年金の保険料に上乗せして月400円を納めることで、65歳以降、1年につき「200円×付加保険料納付済期間の月数」の金額が年金として一生涯受け取れる制度。

なるべく早くから時間をかけて積み立てを

「ライフステージに必要なお金は、世帯の状況や収入、価値観によってもかなり違いがあるので、必要な金額も当然異なります」と八束さん。

「ですが、〝ためるお金〟も〝ふやすお金〟も、なるべく早い時期から取り組むことが重要。必要な金額に対して早くから積み立てを始めれば、月々の積み立て額が少なくて済みます。投資のリスクは長期の運用で軽減することも。時間を有効に活用してください」

ひと

ひと 食

食 健康・美容

健康・美容 おでかけ

おでかけ ファッション・雑貨

ファッション・雑貨 社会・生活

社会・生活 子育て・子ども

子育て・子ども 人間関係

人間関係